一个是周天的周总结,有读者提问:特别希望黑白老师能多从我这样的普通人角度出发讲讲买卖的时机选择。

一个是小号昨天的新股分析下,有读者提问:能不能讲下ETF的买入与卖出的方法或规则?是估值合理就开始卖还是高估才卖呢?谢谢!

越涨越乐观是大多数人的心态,只要卖出后还涨,不甘心的心态又回让自己买回来。

因此哪怕牛市末期持仓高估,远远超过了当时买入时的预期,也会选择持有,最终直到牛市结束熊市到来,暴跌之后才因为恐慌卖出。

所以你要构建卖出的体系,第一步就是意识到一个问题,只要你有卖出的标准,就不可能赚到所有上涨的钱。

如果市场股价的上涨有价值的部分,有情绪的部分,如果你都想要,就算有体系你也执行不了。

会在卖了怎么还涨,是不是体系有问题,然后不断换体系。以及我卖了怎么还涨,这次不一样,就不执行体系了。这两个问题中循环。

未来你一定会一次次的遇见,卖了还涨的状况,让你的体系能执行的是你知道只赚自己能力范围内的钱。

说到卖出必然牵扯到估值。无论估值还是买卖方法,很多人都更希望有一个简单的标准或公式,这样自己完全套用就可以赚钱。

对于股票,无论你是以未来现金流折现的思路,还是企业的总市值=净利润X市盈率的考虑,都有一个核心。你要对企业未来的发展做出判断。

这意味着你不可能逃脱对企业基本面的分析,大量财报阅读,不同知识的学习是不可能跳过的。

先聊宽基ETF,宽基相对来说比股票和行业ETF好观察一些,因为纳入的企业多分布的行业多,不会快速出现整体的基本面巨变。

我定投的线PE开始,逐步越跌越买,跌的越多,买入的份额越大,金字塔模式,比如12PE买一份,到了10PE可能每次就买5份。

而上涨之后我一般14PE开始逐步卖出,这个是倒金字塔模式,刚开始卖的份额少,越涨每次卖的份额越多。

这里我们要知道15PE是一个相对容易达到的区间而不是说估值到这里就不会上涨,比如2020年一样涨到17PE,甚至2008年一样涨到20多PE。

你卖出后大概率还会涨,也会有很多人告诉你这次不一样,短期看你不会是胜者,因为大多数人好像赚的更多,但是大多说这次不一样的人,上涨一直印证着他这次不一样的想法,会让他一直舍不得卖出,往往最后都是做一轮过山车。

执行了体系,你不会赚到所有。但你坚持12PE逐步买,14PE以上逐步卖,你一定能赚钱,而长期能赚钱,就是小部分的赢家。

进一步对于行业ETF和个股,相对就要更复杂一些,行业我一般会看一下前十持仓企业,个股更是要深入详细的分析。

很多人执念现金流折现,因为巴菲特说过一句话:一个公司的内在价值是其存续期间所产生现金流的折现值

第二:一下就考虑很长周期后折现的结果,得到一个很有价值的价格,会让人过度乐观,反而容易买的太贵。

所以这更多是一个思考的逻辑,站在实战的角度,要把复杂的事情变简单才能执行。

怎么简单思考呢?你期望股价上涨,其实就是企业的总市值上涨,而企业的总市值=净利润X市盈率。

业绩,你要认真研究,你确保业绩能增长,这个没办法简单,只能你去分析企业。

估值,这个就相对复杂,多少估值算合理,这也是一个大家希望有标准, 但很难统一的数值。

因为不同企业的生意模式不一样,总的来说负债率低,成长性越好,现金流稳定的企业,我会以25~30PE,做个估值中枢。低于这个区间我认为逐步便宜,高于这个区间逐步进入离开了合理估值。

对于多少估值才算合理,从上课的角度,可以说参考无风险收益率,从实战的角度来说,就是这个PE比较容易达到。

这就是实战分析,和讲课的不同,讲课要有标准依据,而实战更多是经验积累,就像一些战争科班出身的将领,可能还打不过一些战场上自学的人。

所以两个核心,你尽量买的低估,这样稍有上涨你就能获利,这需要别人越恐慌的时候你越坚定。

合理估值只是一个区间,是全市场的共识,你不可能要求所有人都和你用一样的估值模型。模糊的正确,好过精准的错误。

一笔投资获利,其实更重要的是因为在最便宜的时候敢买,尽量买的便宜,这比卖出精准更重要。

其次大的逻辑上到合理区间我会降低一些仓位,但是这个合理区间只能是一个模糊的范围。

为什么说,投资是艺术而不是技术,有一定的规则但也很多地方是无法完全量化的。

更多是长期的经验积累,你让我列个表,说哪个行业就改多少是合理估值肯定不现实。

因为资产的生意模式在变,10年前可能是朝阳的行业,现在已经进入成熟,或者十年前是成熟的行业,现在基本进入夕阳,他们发展的阶段会变,合理的估值也会变。

比如卖出的策略上,我500港元以上卖出了一点腾讯,是因为我250港元的时候仍然敢买,是因为我仓位较重,卖完还有接近40%的仓位,是因为我当时还有一些新的要布局的机会。

我持有10%的腾讯,和持有40%的腾讯,有没有新机会,也会是不一样的决策,所以一定程度上你要尽量买的便宜,另一方面他也需要你有一定的经验积累。

你能把钱装兜里,就超过了卖出还涨,短期嘲笑你的人,因为大部分人最终都没拿走这份钱。

记住第一条,卖出方法能执行下去的核心是什么,你不可能赚到一只股票所有的涨幅。

你看懂了企业,腾讯200多元的时候,不用任何公式也会知道是捡便宜的好机会。没看懂企业,腾讯200元的时候也觉得是垃圾。

之前你聊过港股红利,一直想等个更便宜的价格买,但是越等越涨,等着等着就3500点了还能买吗?

这是投资中经常犯错的一种心态,其实估值也不高,下跌的时候看到,觉得还会跌,想等更便宜买。

涨了一点,又觉得曾经看到过便宜的价格没买不甘心,想等跌回之前的价格就买,等来等去,越等越贵最后可能就错过了。

港股红利低波ETF(520550.SH)跟踪的指数是恒生港股通高股息低波动指数(HSHYLV.HI),黑白今年2月25日写过一篇分享,当天净值1.02元。今早黑白写文的时候是1.2元,涨了20%。

你能做到错过就错过,自己能甘心,等等也无妨,除此之外就是黑白长聊的方法你可以定投,你先买点底仓,然后随着下跌逐步买入。

比如红利ETF,中间是有过一波下跌的,3月你看到上涨不甘心采用了这个策略,后面就会有一次建仓机会。

但是人有个心态就是一旦错过了最低点,就总想等,真等到下跌又觉得会继续跌,等来等去看好的都错过,反而在最后疯狂的时候又不甘心的买回来。

高估的时候等待是必然,但低估的时候,我认为你要有策略,黑白是随着下跌逐步建仓的体系,我的核心就是别让自己有错过的遗憾,先买点底仓,未来下跌后赔率和获胜的概率增加再加仓,高概率高仓位,低概率低仓位。

1、从下图也能看出来,高股息的企业有个好处,股价下跌股息就会上升,如果采用定投的方式,最终会获得一个较低的成本和不错的股息。

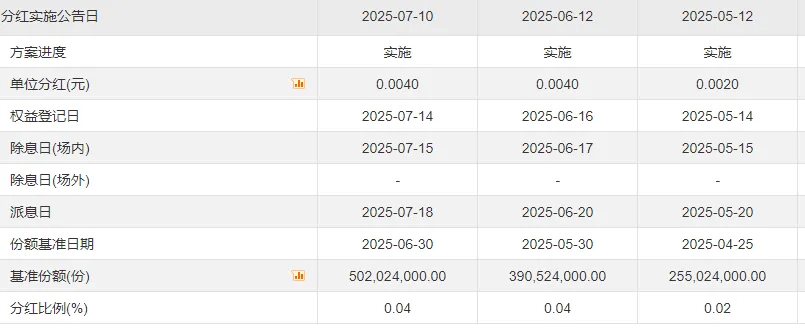

2、红利ETF的分红一直都比较稳定,月月分红算是持有体验最好的一类了,长期积累后,未来有了一定的基数,相当于ETF每月给自己“发工资”,有效提高生活幸福感。

至于对于对应的ETF黑白聊过两个。除了港股红利低波ETF(520550.SH),A股4月15日当时黑白写过一个中证红利质量ETF(159209.SZ)

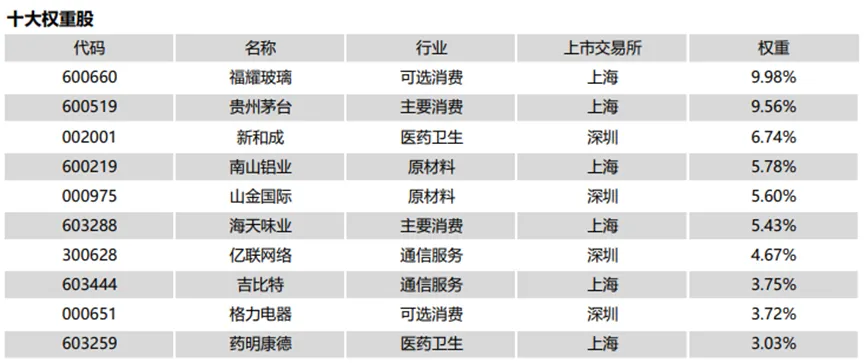

茅台、海天、格力、福耀玻璃,药明,十个里面有一半是传统价投比较关注的企业。

为什么这个ETF和价值投资者的持仓的重合度较高,他的策略是什么呢?我们来看看他的规则。

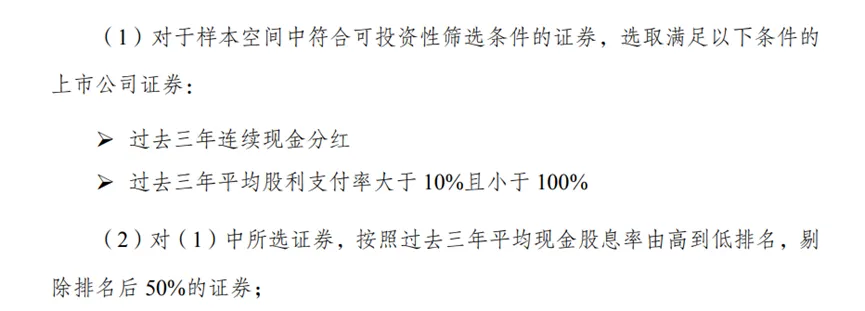

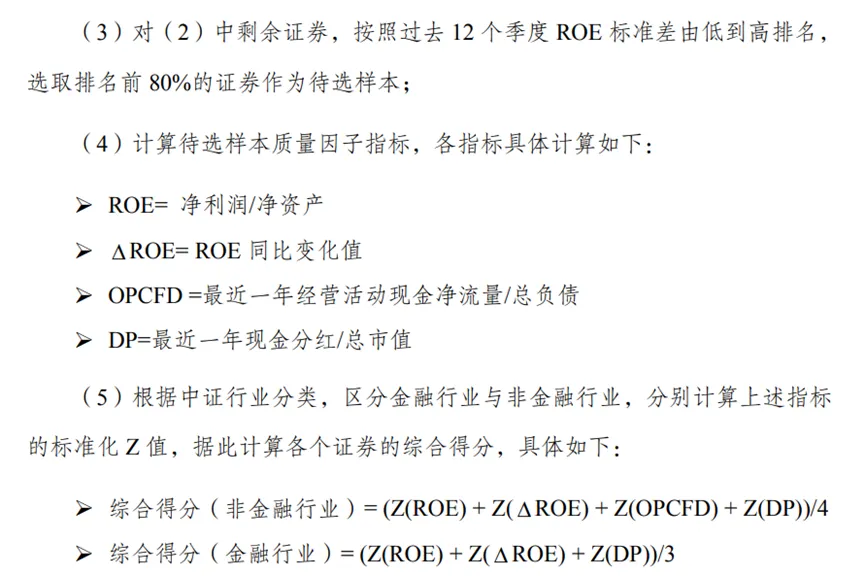

如图,前两步和大部分红利基金都类似,主要选出了分红能力强、分红意愿高,且过往分红稳定的“低估值、高股息”龙头。差异主要来自于第三至第五条。

如图,先选出ROE稳定性靠前的股票,再用ROE代表的盈利能力、ROE变动代表的盈利增长、现金流杠杆率代表的内生造血能力与股息率代表的低估值这四大指标进一步打分,筛选出“低估值、高质量”的企业——这便是“红利质量”的构成。完全可以用巴菲特的一句话来概括:“用合理的价格买入伟大的企业”。

尤其值得注意的是,由于不bevictor伟德同行业的现金流结构差别较大,打分标准专门将金融和非金融行业的现金流杠杆率进行区分。这几个指标下来比单纯的红利基金,甚至比现金流指数,要更注重企业质量,且不同企业质量之间变得标准化、可比较。

因而长期看来,可以更科学的选出价格合理且优质的好企业,因此他的前十持仓一般大家都比较熟悉也不足为奇

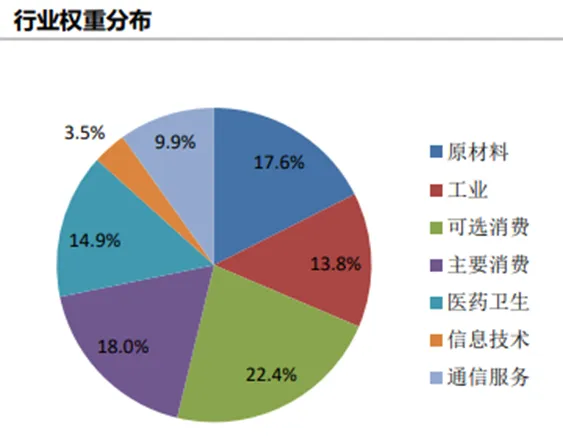

行业占比第一的是可选消费占比22.4%、第二主要消费占比18%,消费就占了30%。

同时在6月的成分股调整中,指数将仅有的两只金融股都调了出去,换言之这是一个完全没有金融股的红利ETF。

这个差异与传统红利ETF以及像类似黑白已经有一些金融持仓的朋友,可以形成很好的互补。当前占比前几行业,可选消bevictor伟德费、主要消费,和医药卫生,在行情较好的情况下,有更好的弹性和爆发力,这也是与中证红利这样传统高股息指数很大区别所在。

产品设计方面,费率目前是0.15%管理费和0.05%托管费的同类最低档。分红采用月度评估的模式。

当然最后还是提个醒,这俩ETF和黑白第一次写相比都涨了一些,很多人容易对上涨的企业过度乐观,1元黑白聊的时候,觉得不那么完美,涨到1.2元就越看越优秀,所以建议定投的方式。

今天聊了卖出,和错过了最低价格要不要等。其实道理都不复杂,只是人总想找一个完美的两全之策。

大量的时间被浪费,最后发现那些慢慢走的人已经领先自己很久,执着于找捷径的自己,哪怕找到捷径也追不上他们。

投资中其实也一样,定投宽基就能赚钱我们知道,卖了还涨也是必然,我们能理解。但真的行动的时候我们就想两样都要,又要稳有要赚大钱,执着于找到一个能赚到所有涨幅的方法。

今天就聊这么多,我是终身黑白,聊投资,但不功利,让我们一起认真学习,慢慢变富,如果觉得本文不错,那就点个赞或者“在看”吧。

证券之星估值分析提示格力电器行业内竞争力的护城河优秀,盈利能力良好,营收成长性一般,综合基本面各维度看,股价偏低。更多

证券之星估值分析提示山金国际行业内竞争力的护城河优秀,盈利能力良好,营收成长性一般,综合基本面各维度看,股价合理。更多

证券之星估值分析提示新 和 成行业内竞争力的护城河良好,盈利能力良好,营收成长性良好,综合基本面各维度看,股价合理。更多

证券之星估值分析提示药明康德行业内竞争力的护城河较差,盈利能力一般,营收成长性优秀,综合基本面各维度看,股价偏高。更多

证券之星估值分析提示海天味业行业内竞争力的护城河一般,盈利能力优秀,营收成长性一般,综合基本面各维度看,股价偏高。更多

证券之星估值分析提示福耀玻璃行业内竞争力的护城河较差,盈利能力优秀,营收成长性良好,综合基本面各维度看,股价偏高。更多

证券之星估值分析提示亿联网络行业内竞争力的护城河优秀,盈利能力良好,营收成长性良好,综合基本面各维度看,股价合理。更多

证券之星估值分析提示南山铝业行业内竞争力的护城河优秀,盈利能力良好,营收成长性良好,综合基本面各维度看,股价偏低。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的在于传播更多信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。如该文标记为算法生成,算法公示请见 网信算备240019号。